Новая форма РСВ за 3 квартал 2019 года и образец заполнения

Дата: 19.08.19

Все организации и (или) их обособленные подразделения, а также индивидуальные предприниматели должны сдавать расчет по страховым взносам в тех случаях, если они являются страхователями. Страхователями являются те, у кого есть застрахованные лица. Застрахованными лицами должны быть сотрудники, работающие по трудовым договорам, физические лица, выполняющие работу по гражданско-правовым договорам, а также руководитель организации.

Расчет надлежит предоставлять в налоговую службу независимо от того, велась ли какая-либо финансово-хозяйственная деятельность в 3-м квартале или нет. В случае, если деятельность не велась, то на основании письма ФНС России от 12.04.2017 № БС-4-11/6940 надо сдавать так называемый "нулевой" расчет.

Особенности заполнения РСВ за 3 квартал

Налоговики напомнили, что в соответствии с подпунктом 3 пункта 2 статьи 427 НК РФ отдельные плательщики страховых взносов, применяющие спецрежимы, утратили право на пониженные тарифы страховых взносов с 01.01.2019 (означенные в подпунктах 5,6,9 пункта 1 статьи 427 НК РФ).

Вместе с тем для НКО и благотворительных организаций, поименованных в подпунктах 7 и 8 пункта 1 статьи 427 НК РФ, на 2019 – 2024 годы период применения пониженных тарифов страховых взносов был продлен.

В связи с этим ФНС России в письме от 26 декабря 2018 г. N БС-4-11/25633@ дала разъяснения относительно порядка заполнения расчета по страховым взносам в связи с упомянутыми изменениями. Этими рекомендациями нужно руководствоваться до внесения корректировок в действующую форму расчета.

СРОКИ СДАЧИ РАСЧЕТА

Расчеты по страховым взносам нужно сдавать в ИФНС не позднее 30-го числа месяца, следующего за отчетным (расчетным) периодом. Если же последняя дата сдачи выпадает на выходной, то расчет можно сдать в ближайший за ним рабочий день (п.7 ст. 431, п. 7 ст. 6.1 НК РФ).

Срок сдачи расчета за 3 кв. 2019 года - 30 октября 2019 года.

Отчетные периоды по страховым взносам

Отчетный период по страховым взносам – это I квартал, полугодие и девять месяцев. Расчетный период – календарный год (ст. 423 НК РФ).

Расчет по страховым взносам за 3 квартал 2019 года: форма и образец заполнения

В ФНС необходимо сдать расчет РСВ за 3 квартал 2019 года. Новая форма утверждена приказом ФНС РФ от 10.10.2016 № ММВ-7-11/551. Эта форма ("новой" её можно назвать чисто условно) применялась ранее, её надо применять и сейчас.

ФНС России планировала откорректировать форму расчета и разместила проект на Едином портале для размещения проектов нормативно-правовых актов. Однако этот проект ещё не принят.

В общем случае расчет состоит из :

- титульного листа;

- листа для физических лиц, не имеющих статуса индивидуального предпринимателя;

- и разделов с певого по третий. Первый и второй раздел имеют приложения.

Если страхователи производили выплаты физическим лицам, то расчет по страховым взносам в соответствии п. п. 2.2, 2.4 "Порядка заполнения расчета по страховым взносам" обязательно должен включать в себя:

- титульный лист;

- раздел 1 - сводные сведения о взносах к уплате;

- подразделы 1.1 Приложения 1 к разделу 1 - "пенсионные взносы"

- подраздел 1.2 взносы на медицинское страхование Приложения 1 к разделу 1;

- приложение 2 к разделу 1 - расчет сумм страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством к разделу 1;

- раздел 3 - сведения персонифицированного учета.

Все остальные приложения к разделу 1 Расчета сумм страховых взносов заполняются и сдаются, только тогда, когда в них есть показатели, а раздел 2 заполняют главы крестьянских фермерских хозяйств.

РСВ за 3 квартал 2019 года: образец заполнения

Большое количество страхователей заполняет расчет по страховым взносам с использованием различных бухгалтерских программ или онлайн-сервисов. В этом случае расчет формируется автоматически на основании данных, которые страхователь заносит в программу. Тем не менее, необходимо понимать ряд основных принципов формирования расчета, чтобы исключить возможные ошибки.

Ниже приведен образец РСВ с пояснениями особенностей заполнения наиболее распространенных разделов.

Можно скачать образец заполнения расчета по страховым взносам за I квартал 2019 года или скачать бланк расчета по страховым взносам за 3 квартал 2019 года в Excel по ссылкам, приведенным в конце статьи.

Исходные данные, используемые в примере.

В ООО «Автоматика» в 3-ем квартале работает один сотрудник, он же - руководитель и при этом не является учредителем. Ежемесячно в период с января по сентябрь 2019г. ему начислялась зарплата , облагаемая страховыми взносами. Сумма выплат и иных вознаграждений, исчисленных в пользу сотрудника за третий квартал составила:

- за 1-й месяц квартала - 40 тыс.руб;

- за 2-й месяц квартала - 40 тыс.руб.;

- за 3-й месяц квартала - 39600 руб.

Итого за квартал : 119600 руб.

В третьем месяце квартала сотрудник 4 дня находился на больничном, и ему оплачен больничный лист в сумме 7200 руб. В том числе за счет работодателя оплачены первые 3 дня болезни, что составило 5400 руб., остальные 1800 руб. – оплачены за счет ФСС.

База для исчисления страховых взносов за квартал составила 112 400 руб.

При заполнении данных персонифицированного учета в разделе 3 отражено, что сумма больничного пособия в размере 7200 рублей не входит в облагаемую страховыми взносами базу, поэтому в марте база по всем страховым взносам будет меньше, чем в предыдущие месяцы.

Скачать расчет по страховым взносам за 3 квартал 2019 года: образец (пример) заполнения в формате PDF

Порядок заполнения расчета по страховым взносам за третий кв. 2019 года: пример

Наиболее удобна следующая последовательность действий при заполнении расчета.

В первую очередь заполняются персонифицированные сведения (раздел 3) по каждому работнику, получавшему выплаты в третьем квартале. На основании этого заполняются данные по пенсионному страхованию (подразделы 1.1,1.3 приложения 1 к разделу 1). Затем отражаются показатели взносов на обязательное медицинское страхование (подраздел 1.2 приложения 1 к разделу 1) и взносов на социальное страхование с расходами, если выплачивались больничные, пособия на детей и т.п. (приложения 2, 3 и 4 к разделу 1). Приложения 5-10 к разделу 1 заполняют страхователи, имеющие право на применение пониженных тарифов, и производящие выплаты, исключаемые из расчетной базы по страховым взносам. После заполнения всех указанных выше форм , заполняется сводный раздел - суммы всех страховых взносов, подлежащих к уплате за отчетный период (расчетный) период (раздел 1).

В последнюю очередь после заполнения всех необходимых разделов надо пронумеровать все страницы, где присутствуют показатели и заполнить титульный лист. Подробный порядок заполнения Расчета приведен в приложении № 2 к приказу ФНС РФ от 10.10.2016 № ММВ-7-11/551.

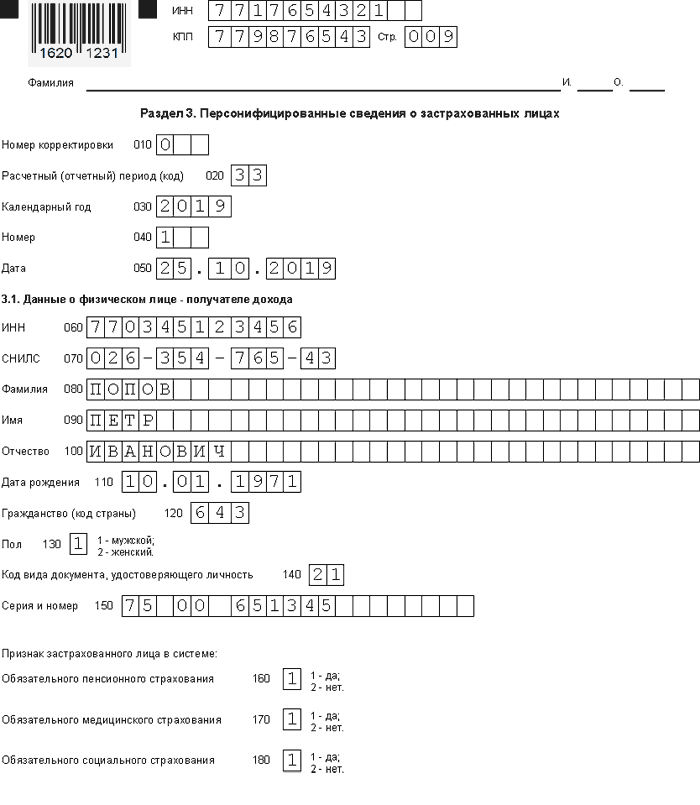

Раздел 3: сведения персонифицированного учета

Раздел 3 в расчете по страховым взносам нужно заполнять на всех застрахованных лиц за январь, февраль и март, включая всех тех, кому за этот период начислены выплаты в рамках трудовых отношений и гражданско-правовых договоров.

Подраздел 3.1 раздела 3 отражает персональные данные застрахованного лица – получателя дохода: Ф.И.О., ИНН, СНИЛС и др.

В строке 020 указываем код отчетности за III квартал - "33" .

В строке 040 указываем порядковый номер сотрудника.

В строке 120 указываем гражданство (код страны) по Общероссийскому классификатору стран мира (утв. постановлением Госстандарта России от 14.12.2001 № 529-ст).

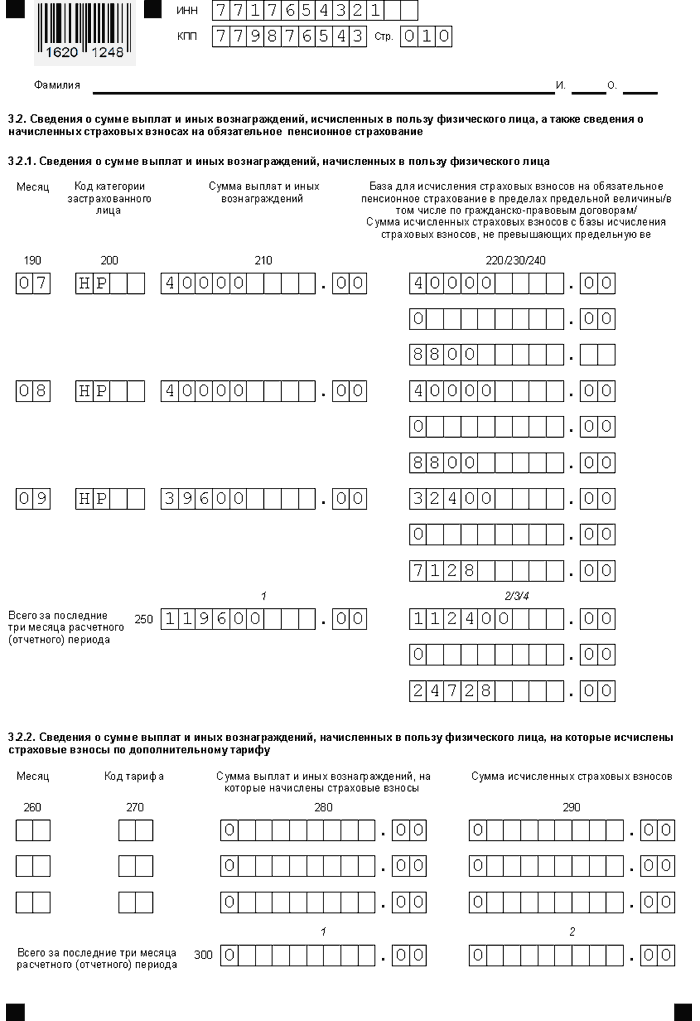

В подразделе 3.2 раздела 3 показываются сведения о суммах выплат, исчисленных в пользу физического лица за последние три месяца, а также сведения о начисленных страховых взносах на обязательное пенсионное страхование и сведения о выплатах, на которые исчислены страховые взносы по дополнительному тарифу.

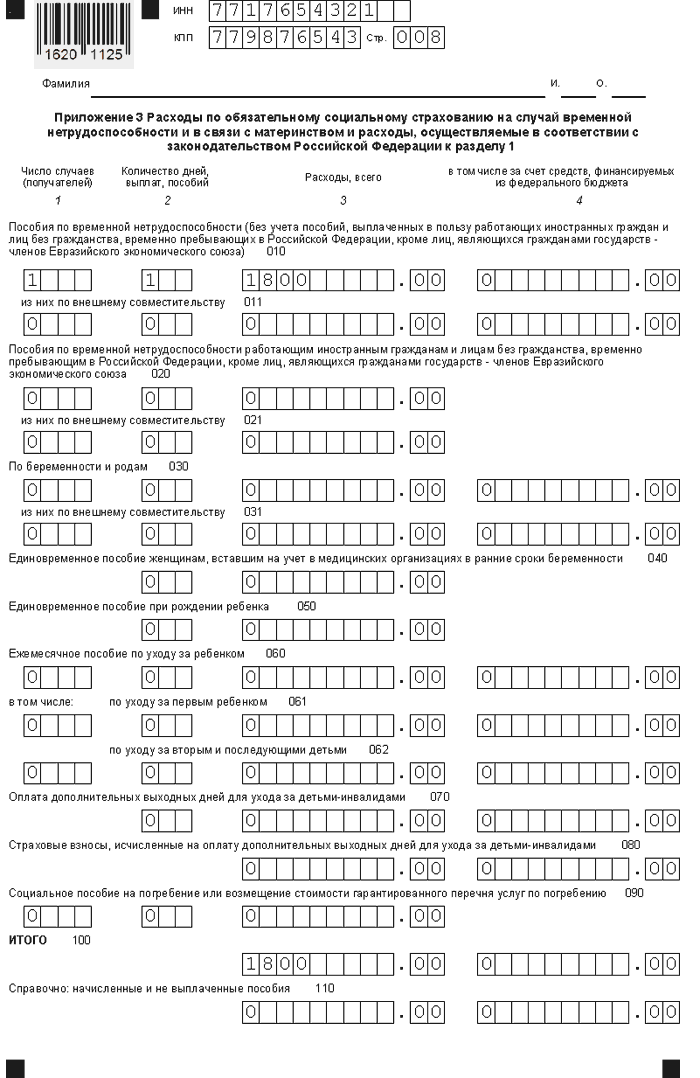

Приложение 3 к разделу 1: расходы на пособия

Ввиду того, что сотрудник получил пособие по нетрудоспособности, то необходимо заполнить приложение 3 раздела 1.

В строке 010 указывается количество случаев, количество дней и расходы, понесенные в связи с оплатой пособия по временной нетрудоспособности. В этой строке расходы, понесенные работодателем для оплаты трех первых дней больничного не отражаются.

Строка 100 содержит сумму всех расходов по обязательному соц. страхованию на случай временной нетрудоспособности и в связи с материнством, а также расходы, осуществляемые в соответствии с законодательством РФ.

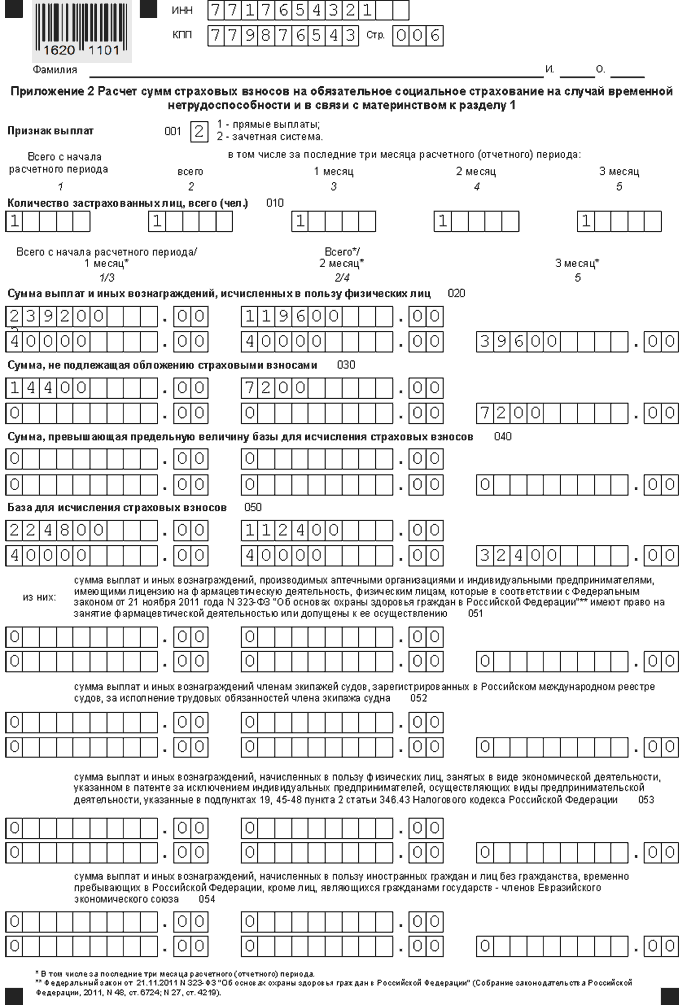

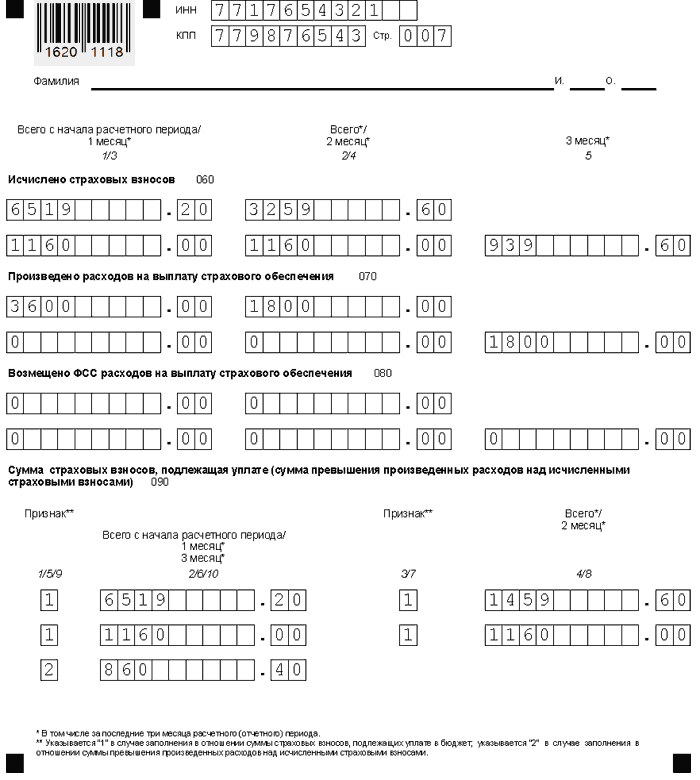

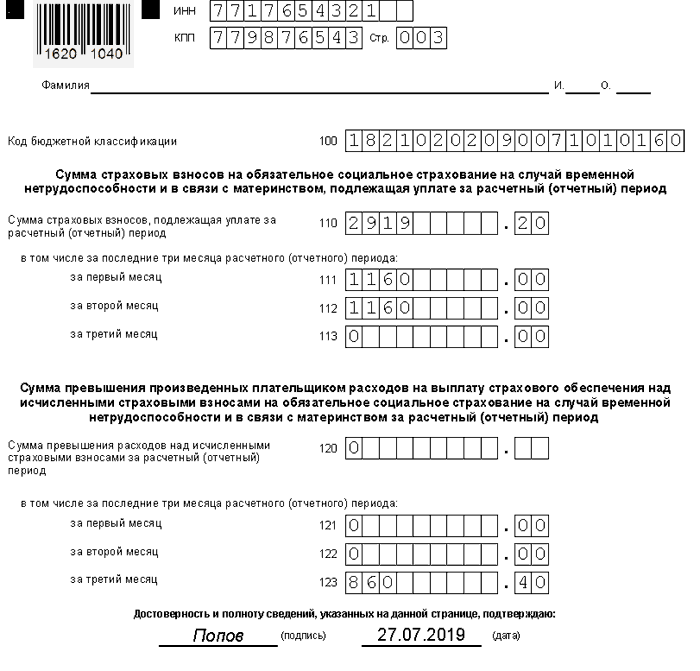

Расчет взносов по нетрудоспособности и материнству: приложение 2 к разделу 1

В этом приложении производится расчет суммы взносов по временной нетрудоспособности и в связи с материнством.

В поле 001 Приложения 2 к разделу 1 указывается признак выплат страхового обеспечения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством:

- «1» – прямые выплаты страхового обеспечения (если в регионе пилотный проект ФСС);

- «2» – зачетная система выплат страхового обеспечения (В этом случае пособия оплачивает работодатель, а затем получает возмещение затрат или зачет из ФСС).

Строка 010 - указывается общее количество застрахованных лиц всего с начала года, всего за квартал и в том числе за последние три месяца.

Строка 020 - указываются суммы выплат, исчисленных застрахованным лицам: всего за квартал и помесячно за июль, август и сентябрь.

Строка 030 - указываются суммы выплат, которые не облагаются страховыми взносами на обязательное социальное страхование в соответствии со ст.422 НК РФ.

Строка 050 - указывается база для исчисления страховых взносов на обязательное социальное страхование.

Строка 060 - исчисленные страховые взносы

Строка 070 – в ней отражаются расходы на выплату страхового обеспечения по обязательному социальному страхованию, которое выплачивают за счет ФСС. Поэтому размер пособия за первые три дня больничного листа, который оплачивает работодатель, сюда не включается (письмо ФНС России от 28.12.2016 № ПА-4-11/25227).

Строка 080 - указываются суммы, возмещенные ФСС на оплату больничных и прочих социальных выплат.

При заполнении строки 090 используется следующая формула:

| Строка 090 | = | Строка 060 | - | Строка 070 | + | Строка 080 |

В случае, если сумма взносов оказалась положительной, т.е. к уплате, то в строке 090 указывается код признака строки «1». Однако, если сумма произведенных расходов оказалась больше начисленных взносов, то в строке 90 указывается код признака «2». Сумма в строке 090 всегда отражается только в положительном значении, знак "минус" не ставится.

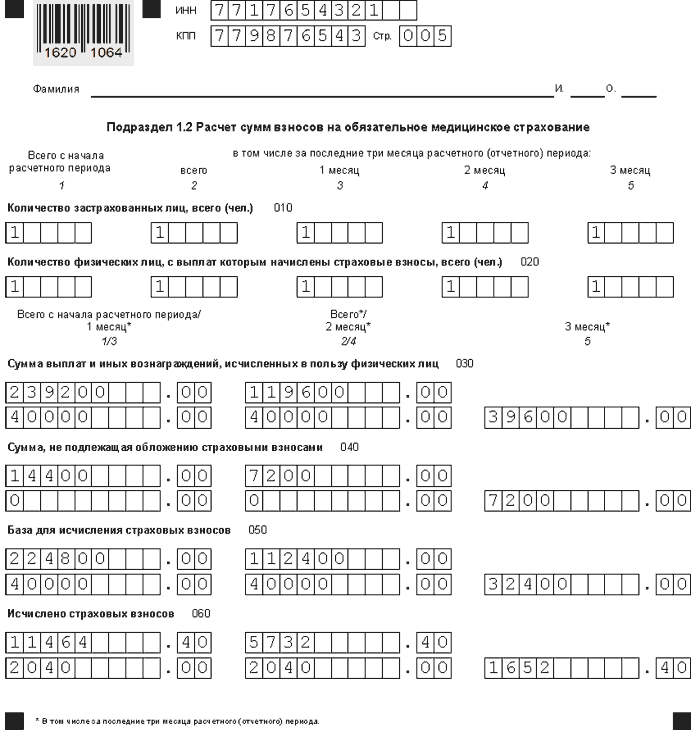

Далее переходим к расчету взносов на обязательное медицинское страхование и заполняем подраздел 1.2.

Подраздел 1.2 Расчет взносов на обязательное медицинское страхование

Подраздел 1.2 содержит расчет облагаемой базы по взносам на медицинское страхование и сумм страховых взносов на медицинское страхование.

Строка 010 - отражает общее количество застрахованных лиц с начала года, количество застрахованных лиц в отчетном квартале и в том числе количество лиц, застрахованных в последние три месяца расчетного периода.

Строка 020 - отражает количество застрахованных лиц с начала года, количество застрахованных лиц в отчетном квартале и в том числе количество лиц, застрахованных в последние три месяца расчетного периода с выплат которым исчислены страховые сборы.

Строка 030 - Суммы выплат, исчисленных в пользу физических лиц.

Строка 040 - Суммы, не подлежащие обложению страховыми взносами в соответствии с законодательством.

Строка 050 - база для исчисления страховых взносов

Строка 060 - Суммы исчисленных страховых взносов на обязательное медицинское страхование.

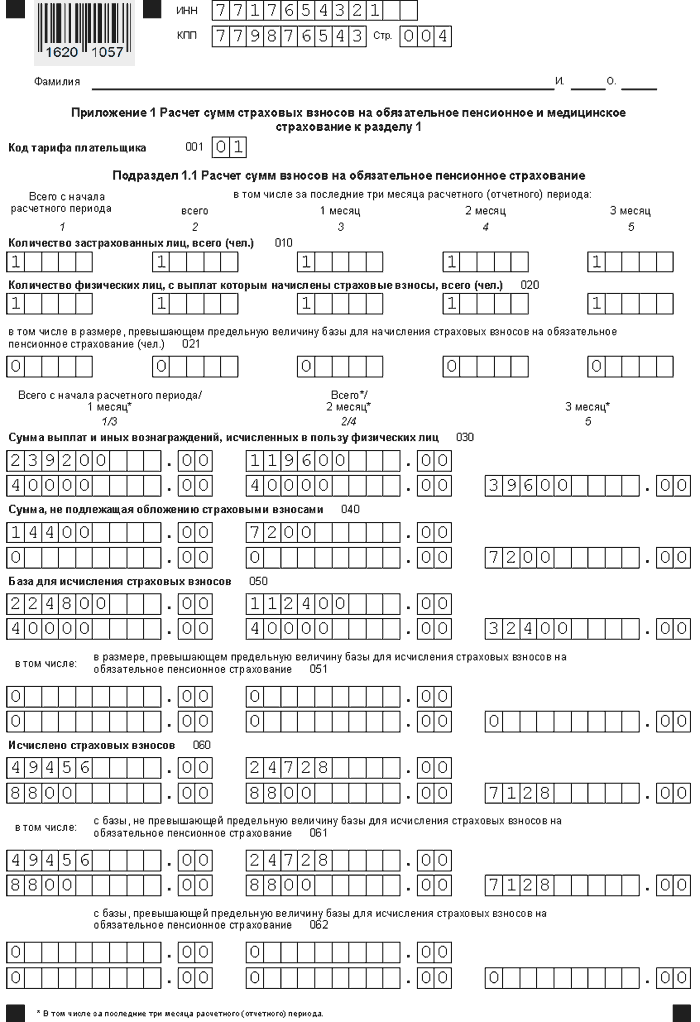

Подраздел 1.1 Расчет взносов на обязательное пенсионное страхование

Подраздел 1.1 содержит расчет облагаемой базы на обязательное пенсионное страхование, а также расчет сумм страховых взносов на пенсионное страхование.

Строка 010 - отражает общее количество застрахованных лиц с начала года, количество застрахованных лиц в отчетном квартале и в том числе количество лиц, застрахованных в последние три месяца расчетного периода.

Строка 020 - отражает количество застрахованных лиц с начала года, количество застрахованных лиц в отчетном квартале и в том числе количество лиц, застрахованных в последние три месяца расчетного периода с выплат которым исчислены страховые сборы.

Строка 021 – количество физических лиц из строки 020, выплаты которым превышают предельную величину базы для расчета пенсионных взносов ( в используемом примере таких нет).

Размер предельной базы для взносов на обязательное пенсионное страхование в 2018 году составляет 1150000 руб. (Постановление Правительства РФ от 28.11.2018 № 1426).

В том случае, когда доход работника, рассчитанный нарастающим итогом с начала календарного года, превысил эту базу, а работодатель применяет основной (не пониженный) тариф взносов на обязательное пенсионное страхование, то с суммы превышения взносы на ОПС начисляются по тарифу 10% (п. 1 ст. 426 НК РФ).

Если же работодатель применяет пониженные тарифы (ст. 427 НК РФ), то с дохода работника, превысившего с начала года 1 150 000 руб., взносы на ОПС начислять уже не нужно (п. 3 ст. 421 НК РФ).

Строка 030 - Суммы выплат, исчисленных в пользу физических лиц.

Строка 040 - Указываются выплаты, не подлежащие обложению страховыми взносами на обязательное пенсионное страхование.

Строка 050 - База для исчисления пенсионных взносов.

Строка 060 - Исчисленные пенсионные взносы.

Строка 061 - в том числе с базы, не превышающей предельную величину базы для исчисления страховых взносов на обязательное пенсионное страхование.

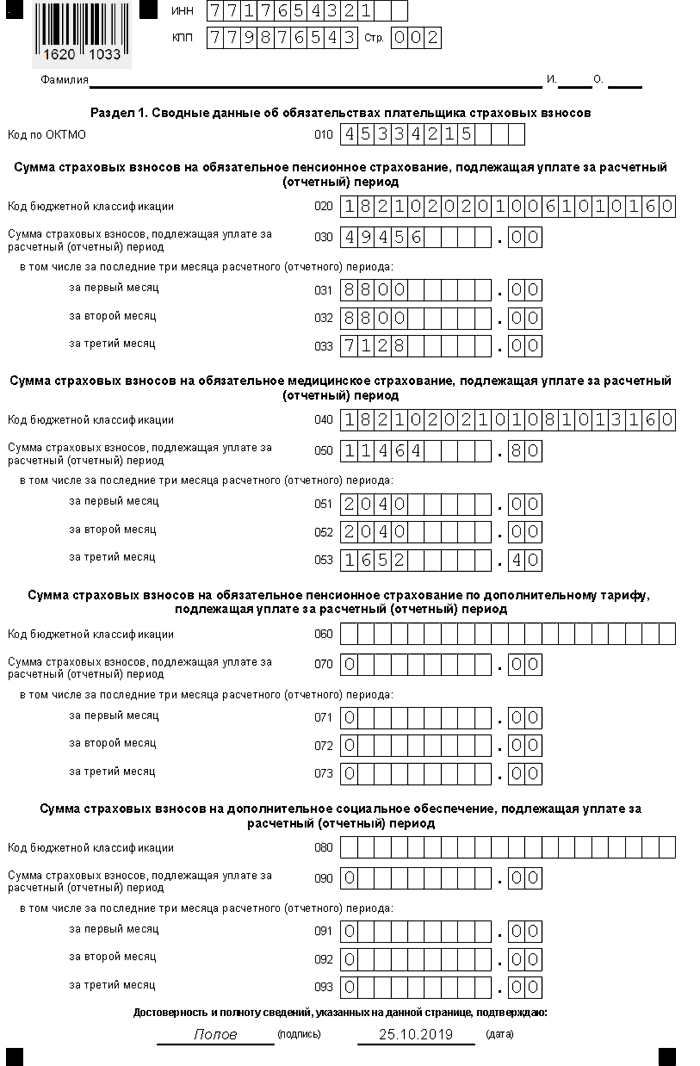

Раздел 1 Сводные данные об обязательствах плательщика страховых взносов

В разделе 1 расчета за первый квартал отражаются суммарные показатели по суммам страховых взносов к уплате.

После расчета всех страховых взносов, выполненных ранее, данные по каждому взносу переносятся в раздел 1, где указываются начисленные и подлежащие перечислению страховые взносы с начала года, а также в помесячной разбивке последнего квартала отчетного периода. Те страховые взносы, которые уплатил работодатель, в расчете не отражаются.

Ввиду того, что в рассматриваемом примере в 3-м месяце квартала произошло превышение расходов над исчисленными страховыми взносами в фонд социального страхования в размере 860 руб. 40 коп. , это необходимо отразить в строке 123 раздела 1. ФСС должно зачесть эту сумму в дальнейшем в счет страховых взносов.

Строки 110-113 и 120-123 в разделе 1 заполняются на основании строки 090 приложения 2. Из графы 2 данные переносятся в строки 110 или 120, из граф 6,8,10 соответственно в строки 111-113 или 121-123 в соответствии с месяцем. Если в строке 090 признак 1, то сумма указывается в строках 110-113, если признак 2 - то сумма в строках 120-123. Одновременное заполнение строк 110-113 и 120-123 не допускается, т.е., если сумма в строке 110, то в строке 120 прочерк, и наоборот (так же за каждый из 3-х месяцев). Если сумма в строке 110 – сумма к уплате за расчетный период, если сумма в строке 120 – превышение расходов за период (к возмещению из ФСС или к зачету в счет будущих платежей).

В этом разделе в строке 010 указывается код ОКТМО, а в строках 020, 040 и 100 указываются КБК по видам страховых взносов.

КБК в строке 060 указывается только в том случае, если есть суммы страховых взносов на пенсионное страхование по дополнительным тарифами, а в строке 080 при наличии сумм страховых взносов на дополнительное социальное обеспечение.

Титульный лист

После того, как все страницы расчета заполнены и пронумерованы, заполняется титульный лист.

Код расчетного периода за 3 кв. - "33".

Если расчет предоставляется по месту нахождения российской организации, то в поле "По месту нахождения (учета)" указывается код "214".

В случае, если расчет подает индивидуальный предприниматель по месту жительства, то указывается код "120".

Свои коды также имеют адвокаты, нотариусы и главы крестьянских (фермерских) хозяйств.

Наименование организации или ФИО ИП указываются полностью без сокращений в соответствии с документами.

Код вида экономической деятельности заполняется в соответствии с классификатором ОКВЭД2 (ОК 029-2014 (КДЕС Ред. 2)).

Ссылки для скачивания:

![]() Скачать бланк расчета по страховым взносам за 3 квартал 2019 года в excel

Скачать бланк расчета по страховым взносам за 3 квартал 2019 года в excel

Примечание: Наименование организации, её реквизиты, ФИО сотрудников и их персонифицированные данные, используемые в рассмотренном примере, являются вымышленными. Администрация сайта не несет ответственности за возможные случайные совпадения данных.

Все работодатели, являющиеся страхователями, должны предоставить в ИФНС расчет по страховым взносам. К работодателям-страхователям относятся организации и их обособленные подразделения, индивидуальные предприниматели (ИП), иные субъекты предпринимательской деятельности, осуществляющие выплаты физическим лицам

Все работодатели, являющиеся страхователями, должны предоставить в ИФНС расчет по страховым взносам. К работодателям-страхователям относятся организации и их обособленные подразделения, индивидуальные предприниматели (ИП), иные субъекты предпринимательской деятельности, осуществляющие выплаты физическим лицам

Приказом ММВ-7-11/551@ утверждена новая форма по КНД 115111 : расчеты по страховым взносам, образец заполнения которой приведен в этой статье. Форма применяется при подаче отчетности за первый квартал 2019 года и отражает данные по медицинским и пенсионным взносам, а также в связи с материнством и нетрудоспособностью.

Приказом ММВ-7-11/551@ утверждена новая форма по КНД 115111 : расчеты по страховым взносам, образец заполнения которой приведен в этой статье. Форма применяется при подаче отчетности за первый квартал 2019 года и отражает данные по медицинским и пенсионным взносам, а также в связи с материнством и нетрудоспособностью.

В 2019 году установлен новый срок уплаты дополнительного платежа по взносам в размере 1% с доходов свыше 300 тыс. руб. за 2018 год

В 2019 году установлен новый срок уплаты дополнительного платежа по взносам в размере 1% с доходов свыше 300 тыс. руб. за 2018 год

ФНС утвердила новую форму расчета по страховым взносам, которую нужно сдавать, начиная с отчетности за 1 квартал 2017 года. Пример заполнения расчета за 2 квартал 2017 года для организаций на общей системе налогообложения представлен в данной статье.

ФНС утвердила новую форму расчета по страховым взносам, которую нужно сдавать, начиная с отчетности за 1 квартал 2017 года. Пример заполнения расчета за 2 квартал 2017 года для организаций на общей системе налогообложения представлен в данной статье.

Статья о том, как производится расчет и уплата страховых взносов в 2017 году индивидуальным предпринимателем за себя. В 2017 году начала действовать новая глава 34 НК РФ. Согласно ей, обязанности контроля за страховыми взносами, взыскания задолженности и приема отчетности переведены от ПФР и ФСС к налоговой службе. В то же время прекратил действие закон от 24.07.09 № 212-ФЗ, хотя многие его положения в целом повторяются новыми статьями главы 34 НК РФ.

Статья о том, как производится расчет и уплата страховых взносов в 2017 году индивидуальным предпринимателем за себя. В 2017 году начала действовать новая глава 34 НК РФ. Согласно ей, обязанности контроля за страховыми взносами, взыскания задолженности и приема отчетности переведены от ПФР и ФСС к налоговой службе. В то же время прекратил действие закон от 24.07.09 № 212-ФЗ, хотя многие его положения в целом повторяются новыми статьями главы 34 НК РФ.

В настоящий момент должна применяться справка 2-НДФЛ, утвержденная приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485 с изменениями, внесенными приказом ФНС от 17.01.2018 №ММВ-7-11/19.

В настоящий момент должна применяться справка 2-НДФЛ, утвержденная приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485 с изменениями, внесенными приказом ФНС от 17.01.2018 №ММВ-7-11/19.